Walt Disney – Einer der zukünftigen KI-Profiteure!?!

Die zum wiederholten Male erstaunlich starken Zahlen des Chipdesigners Nvidia haben die Aktienmärkte gestern sogar bei uns in Deutschland auf neue Allzeithochs getrieben. Die Euphorie rund um das Thema Künstliche Intelligenz kennt derzeit keine Grenzen. Im Fokus stehen vor allem diejenigen Unternehmen, die von der starken Nachfrage nach KI-fähigen Chips profitieren. Wie eben Nvidia oder auch AMD und andere Halbleiterfirmen. Die Anlageexperten der Commerzbank haben in einer aktuellen Studie nun aber nach chancenreichen „KI-Zweitrundenprofiteuren“ gesucht und sind dabei in den Sektoren IT, Kommunikation und Medien fündig geworden. Begründung: Hier wären regelmäßig die Möglichkeiten für eine bereits zeitnahe Integration der neuen Technologien am höchsten.

Einer der potenziellen Profiteure ist demnach der Medienriese Walt Disney, der sich nach Ansicht der Strategen im Zuge einer teilweise bereits abgeschlossenen Reorganisations- und Restrukturierungsphase auf Geschäftsbereiche mit nachhaltigem Wachstumspotenzial ausrichtet. Die Analysten verweisen insbesondere auf das breit aufgestellte Portfolio mit einem Schwerpunkt auf „Entertainment“ (u.a. mit Unterhaltungsaktivitäten/Themenparks, Film-Studios sowie Medien- und Sportrechten), wo Disney zahlreiche Ansatzpunkte für den Einsatz von KI habe. Das Ergebnis könnten noch besser animierte Filme und Videos, eine weitere Steigerung der Attraktivität der erfolgreichen Themenparks sowie höhere Werbeeinnahmen in den Bereichen Streaming und Gaming sein.

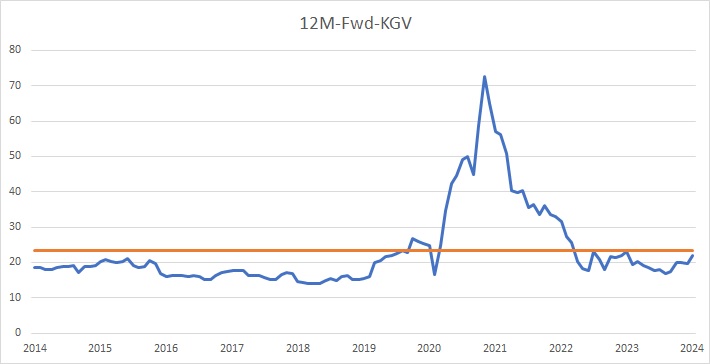

Die Aktie von Disney hatte sich in den vergangenen knapp drei Jahren mehr als halbiert, Ende 2023 im Bereich des Corona-Crash-Tiefs bei rund 80 US-Dollar aber stabilisieren können. Seit Ende Oktober geht es wieder bergauf, auch dank starker Quartalszahlen im Februar, einer deutlichen Anhebung der Dividende sowie der Ankündigung von Aktienrückkäufen. Nach dem Kursanstieg auf aktuell rund 108 Dollar sehen Analysten im Konsens zunächst aber nur noch wenig Potenzial. Das durchschnittliche Ziel liegt bei 115 Dollar. Auch die Bewertung erscheint bei einem 12-Monats-Forward-KGV von 22 mit Blick auf die Historie recht fair zu sein. Ein Umfeld, in dem strukturierte Produkte mit positiven Seitwärtsrenditen in den Fokus rücken.

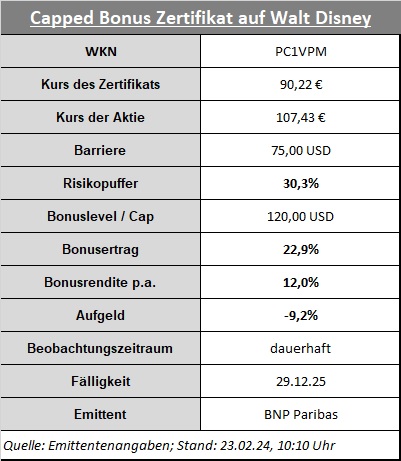

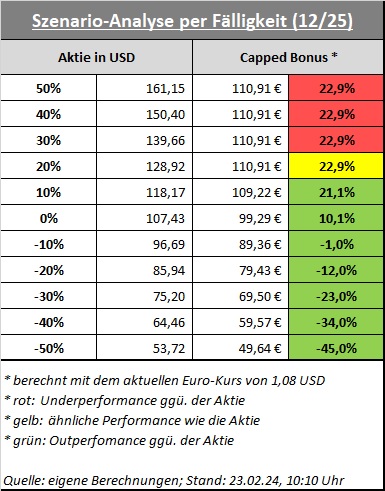

Im Segment der Bonuszertifikate gibt es momentan genau drei Emittenten, die den amerikanischen Medienkonzern als Basiswert abdecken: BNP Paribas, Citigroup und UniCredit. Dabei sind die Franzosen die Einzigen, die Produkte mit einer Laufzeit bis ins Jahr 2025 hinein im Programm haben. Dafür können sich die Konditionen hier aber sehen lassen. Das von uns ausgewählte Capped Bonuszertifikat (PC1VPM) der BNP wird mit einem negativen Aufgeld von 9,2 Prozent gehandelt und bietet bei einem Risikopuffer von gut 30 Prozent durch den Cap bei 120 Dollar eine Renditechance von 12,0 Prozent (absolut: 22,9 Prozent). Die Barriere liegt bei 75 Dollar und damit unter dem angesprochenen Doppel-Tief. Da das Zertifikat nicht mit einer Währungssicherung ausgestattet ist, kann der EUR/USD-Wechselkurs - wie bei solchen Produkten üblich - den Erfolg der Anleger entsprechend beeinflussen.