Kleine Überflieger

Häufig schneiden Aktien kleiner und mittelgroßer Unternehmen besser ab als die großen Bluechips. Gerade am deutschen Aktienmarkt finden sich viele interessante Small und Mid Caps.

Egal, wie sich die Kurse am 21. Juni entwickeln – an der Frankfurter Börse wird es einen Grund zum Feiern geben. An diesem Tag jährt sich die Einführung des SDAX® zum 15. Mal. Mitte 1999 fiel der Startschuss für den Aktienindex, der sich zunächst aus 100 kleineren Unternehmen zusammensetzte. Im Zuge einer Reform schrumpfte die Auswahl im März 2003 auf 50 Mitglieder zusammen. Kurz vor seinem diesjährigen Geburtstag präsentierte sich der SDAX® in blendender Verfassung.

Er notierte nur knapp unterhalb des Rekordhochs. Gleichzeitig konnte der Index den DAX® auf Sicht von fünf Jahren deutlich abhängen. Gleiches gelang dem MDAX®. Das bereits 1996 eingeführteBörsenbarometer mit 50 mittelgroßen Aktiengesellschaften notiert ebenfalls im Bereich der historischen Bestmarke und schneidet im Fünfjahresvergleich sogar noch ein Stück besser ab als der SDAX®.

Erfolgsmodell Mittelstand

Die Outperformance der Small und Mid Caps gegenüber den Bluechips kommt nicht von ungefähr. Sie ist ein Beleg für die Stärke des deutschen Mittelstandes. In der zweiten und dritten Börsenreihe sind viele Unternehmen mit einem einzigartigen Geschäftsmodell gelistet. Nicht selten handelt es sich dabei um „Hidden Champions“. Dieser Begriff steht für Firmen, die zwar relativ unbekannt, in ihrem Bereich dennoch zum Weltmarktführer aufgestiegen sind. Ein weiteres Qualitätsmerkmal ist die Führungs- und Eigentümerstruktur. Bei vielen Small und Mid Caps handelt es sich um familiengeführte Unternehmen. Hier stehen die Eigentümer häufig an der Spitze des Managements. Solche „Vollblutunternehmer“ lassen sich nicht von kurzfristigen Modeerscheinungen blenden. Vielmehr richten sie ihre Firma langfristig aus und zielen auf Kontinuität und Stabilität ab.

Ein Paradebeispiel für die skizzierten Erfolgsmerkmale liefert die Krones AG. Anfang der 1950er-Jahre gründete Hermann Kronseder der in Neutraubling bei Regensburg einen kleinen Handwerksbetrieb. Heute ist die Krones AG ein weltweit agierender Hersteller von Getränkeabfüllanlagen. Als Vorstandschefvorsitzender agiert mit Volker Kronseder ein Sohn des Unternehmensgründers. Seine Familie hält zudem die Mehrheit an der seit knapp 30 Jahren börsennotierten Gesellschaft. Operativ profitiert Krones nach eigenen Angaben von einer starken Wettbewerbsposition in den Schwellenländern. 2013 steigerten die Bayern den Konzernumsatz um 5,7 Prozent auf 2,8 Milliarden Euro. Vor Steuern (EBT) verdiente das Unternehmen knapp 170 Millionen Euro, was einer Marge von 6 Prozent entspricht. Im laufenden Jahr möchte Volker Kronseder bei einem Umsatzwachstum von 4 Prozent die Rentabilität auf 6,2 Prozent erhöhen. Diese Prognose erachtet Stefan Augustin, Aktienanalyst bei Kepler Cheuvreux, als konservativ. Er traut dem Krones-Konzern 2014 eine EBT-Marge von 6,5 Prozent zu und sieht das Unternehmen sogar auf einem guten Weg, die Kennziffer im kommenden Jahr auf 7 Prozent zu steigern. Entsprechend positiv fällt das Urteil des Analysten aus. Augustin stuft die Aktie mit „Kaufen“ ein.

Eine interessante Alternative zum Direktinvestment könnte eine Aktienanleihe auf die Krones-Aktie mit einem festen Zinssatz darstellen. Für die Tilgung ist der Kurs der Krones-Aktie maßgeblich. Schließt sie am letzten Bewertungstag auf oder über dem Basispreis, erhalten Anleger den Nennbetrag. Andernfalls ist die Lieferung von Aktien vorgesehen, wodurch der Halter einem Verlustrisiko ausgesetzt wäre.

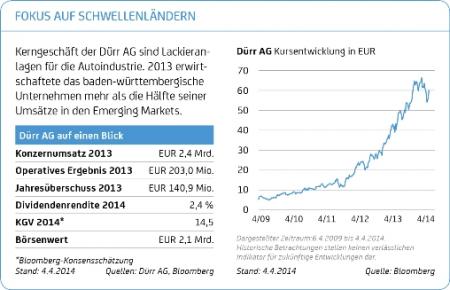

Mit der Dürr AG erhält derzeit ein weiteres klassisches Familienunternehmen eine Kaufempfehlung von Kepler Cheuvreux. Die Wurzeln des Autozulieferers reichen bis in das späte 19. Jahrhundert zurück. Heute ist Dürr auf Lackieranlagen spezialisiert und rund um den Globus in 24 Ländern präsent. In etwa 80 Prozent des Geschäfts entfallen auf den Automobilsektor. Die Kundenliste reicht von Audi über BMW und Mercedes bis hin zu Toyota und VW. Zusätzlich arbeitet Dürr für die Flugzeugindustrie. Hier beliefert das Unternehmen unter anderem die beiden führenden Hersteller Airbus und Boeing. Wichtigster Einzelmarkt ist China. 2013 erwirtschaftete Dürr mehr als 30 Prozent der Umsätze im Reich der Mitte. Eine starke Position hat sich der Konzern auch in Amerika aufgebaut – der Kontinent steuerte im vergangenen Jahr gut 18 Prozent zu den Erlösen bei. Der Hauptteil des Geschäfts entfällt auf den alten Kontinent. Nachdem der Anlagenbauer 2013 ein Rekordjahr verbuchte, erwartet das Management für das laufende Jahr eine leichte Ausweitung des Geschäftsvolumens. Gleichzeitig soll sich die Marge auf einem hohen Niveau stabilisieren.

Investieren mit Rabatt

Vor diesem Hintergrund könnte sich ein Discount Zertifikat auf die Dürr AG als die richtige Wahl herausstellen. Bei diesem strukturierten Produkt steigen Anleger mit einem Abschlag auf den Aktienkurs ein. Für den Discount nimmt der Anleger nur bis zum Cap (obere Kursgrenze) an einer positiven Kursentwicklung des Basiswertes teil. Notiert die Dürr-Aktie am letzten Bewertungstag auf oder über dem Cap, entspricht die Tilgung dem maximalen Rückzahlungsbetrag. Gelingt dies nicht, erhalten Anleger pro Zertifikat eine Aktie. Sobald deren Wert unter dem für das Produkt gezahlten Verkaufspreis liegt, fallen Verluste an.

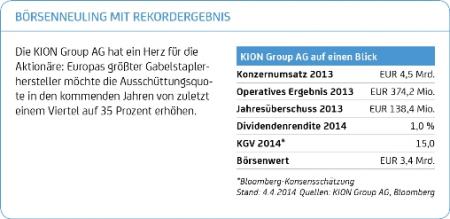

Mit der KION Group AG zählt ein weiterer heimischer Small Cap zum großen Basiswert-Fundus von onemarkets. 2007 ging der Gabelstaplerhersteller aus einer Abspaltung des Industriekonzerns Linde hervor. Seit Mitte 2013 ist die Gesellschaft börsennotiert. Trotz leicht rückläufigem Umsatz schloss die KION Group AG das Jahr 2013 mit einem um Sondereffekte bereinigten operativen Rekordergebnis ab. Dabei machten sich neben Kosteneinsparungen höhere Preise bezahlt. Konzernchef Gordon Riske strebt für 2014 „einen weiteren spürbaren Anstieg“ beim Ergebnis an. Gleichzeitig soll die Marge auf eine erneute Bestmarke klettern. Riske richtet den Blick schon bis ins Jahr 2020. Spätestens dann soll die KION Group AG zum Weltmarktführer aufsteigen. „Wir haben beste Voraussetzungen, die Potenziale der Wachstumsmärkte und der beginnenden Erholung in Westeuropa optimal auszuschöpfen“, sagt der Manager. Nach Ansicht von Kepler-Cheuvreux- Analyst Stefan Augustin dürfte der Konzern, dessen Portfolio die Staplermarken Linde, Still, Fenwick, OM Still, Baoli und Voltas umfasst, in den kommenden Quartalen vom Produktmix profitieren. „Daher empfehlen wir die Aktie weiterhin zum Kauf“, so der Experte. Auf eine stabile Kursentwicklung wäre ein Discount Zertifikat auf die KION Group AG ausgerichtet. Dabei gilt es für den SDAX®-Titel, am letzten Bewertungstag mindestens auf dem Cap zu notieren. Anleger würden dann eine Tilgung in Höhe des maximalen Rückzahlungsbetrages erhalten. Zwar profitieren sie nicht von über dieses Niveau hinausgehende Kursgewinne des Small Caps. Gleichwohl bringt solch ein Zertifikat einen Discount auf den aktuellen Aktienkurs. Dieser Abschlag entfaltet seine Wirkung, falls der Basiswert am letzten Bewertungstag unter dem Cap stehen sollte und der Emittent je Zertifikat eine Aktie liefert. Zu Verlusten käme es in diesem Fall nur, wenn der Kurs der KION Group AG niedriger notiert als der für das strukturierte Produkt bezahlten Verkaufspreis.

Vergleichsweise kurz ist auch die Börsenhistorie der Salzgitter AG. Seit 1998 ist das Unternehmen notiert. Während der Stahlkocher nach der Jahrtausend-wende ein wahres Kursfeuerwerk erlebte, hinkt er dem breiten Markt seit einiger Zeit deutlich hinterher. Die Wirtschaftskrise in Europa sorgte im gesamten Sektor für Überkapazitäten und einen drastischen Preiskampf. Bei Salzgitter führte diese Gemengelage allein im Geschäftsjahr 2013 zu einem Verlust in Höhe von knapp einer halben Milliarde Euro. Mit dem Programm „Salzgitter 2015“ möchte das Unternehmen die Wende schaffen.

Bereits im laufenden Jahr soll der Umsatz von zuletzt 9,3 auf rund 10 Milliarden Euro wachsen. Vor Steuern möchte der Vorstand den Verlust in Richtung Breakeven eindämmen. Die Experten von Kepler Cheuvreux glauben an den Erfolg. Das Analysehaus führt den Mid Cap derzeit sogar auf der „Selected List“. „Salzgitter ist eine zentrale Turnaroundstory des europäischen Stahluniversums“, meint Rochus Brauneiser von Kepler Cheuvreux. Anleger, die vor einem Direktinvestment zurückscheuen, könnten einen Blick auf eine Aktienanleihe Protect auf die Salzgitter AG werfen. Das Produkt bringt eine feste Zinszahlung p. a. und ist zudem mit einer Barriere ausgestattet. Notiert der Basiswert am letzten Bewertungstag mindestens auf deren Höhe, erfolgt die Rückzahlung zu 100 Prozent des Nennbetrags. Falls nicht, ist eine Aktienlieferung vorgesehen, was für den Anleger einen Verlust zur Folge hätte. Für sämtliche Produkte gilt: Anleger sind dem Risiko der Insolvenz, das heißt einer Überschuldung oder Zahlungsunfähigkeit der jeweiligen Emittentin ausgesetzt. Ein Totalverlust des eingesetzten Kapitals ist möglich.

Bei den hier dargestellten Inhalten handelt es sich um fremde Inhalte. Für diese fremden Inhalte ist ausschließlich der jeweilige Eingeber verantwortlich. Eine inhaltliche, redaktionelle Überprüfung durch die DZB Media GmbH erfolgt ausdrücklich nicht. Bitte beachten Sie in diesem Zusammenhang ergänzend den Haftungsausschluss unter https://www.zertifikateberater.de/impressum.

Sollte ein hier durch einen Eingeber distribuierter Inhalt aus Ihrer Sicht gegen geltendes Recht verstoßen, schicken Sie bitte eine Email an nc. Der gemeldete Inhalt wird umgehend überprüft und ggf. gesperrt.